I Trust, sia nel caso si qualifichino come enti commerciali che nel caso si tratti di enti non commerciali, devono presentare la dichiarazione dei redditi. In particolare, i Trust che svolgono attività d'impresa, sono inquadrati tra gli enti commerciali, e per questo devono utilizzare il modello "REDDITI SC – Società di capitali, Enti commerciali ed equiparati".

Quando invece il Trust viene costituito con finalità non commerciali (es: famiglia o donazione), il modello da utilizzare è il modello "REDDITI ENC – Enti non commerciali ed equiparati.

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |

Trust: disciplina generale

In assenza di una disciplina civilistica, il trust consiste in un rapporto giuridico fiduciario mediante il quale un soggetto definito “disponente” (c.d. settlor), tramite negozio unilaterale (cui generalmente seguono uno o più atti dispositivi). trasferisce ad un altro soggetto, definito “trustee”, beni[1] sui quali perde qualsiasi potere gestorio. Il trasferimento avviene affinché quest’ultimo li gestisca e li amministri, coerentemente con quanto previsto dall’atto istitutivo del trust, per il raggiungimento delle finalità individuate dal disponete medesimo.

|

DEFINZIONE DI TRUST “è un rapporto giuridico complesso con un’unica causa fiduciaria e tutte le vicende del trust (istituzione, dotazione patrimoniale, gestione, realizzazione dell’interesse del beneficiario, il raggiungimento dello scopo) sono collegate alla medesima causa” |

Si individuano le seguenti figure di trust, in base alle finalità perseguite:

- trust c.d. d’interesse familiare;

- trust di garanzia;

- trust c.d. liquidatorio, istituito per realizzare la liquidazione dell’attivo di una società e pagare i creditori;

- trust auto dichiarato, che si caratterizza per la circostanza che il beneficiario sia lo stesso disponente.

La disciplina civilistica del trust si fonda sull’art. 2645-ter c.c.[2], con lo scopo di estendere la pubblicità dichiarativa anche per negozi non tipici, “al fine di rendere opponibile ai terzi il vincolo di destinazione …”

Il citato disposto normativo consente la “segregazione” dei beni oggetto dell’atto di destinazione “sottraendoli alle più svariate vicende che possono verificarsi e, con ciò, introducendo una rilevante eccezione all’articolo 2740 del codice civile, per effetto del quale ciascun soggetto risponde delle proprie obbligazioni con tutti i propri beni presenti e futuri”.

[1] di qualsiasi natura.

[2] introdotto con Legge 273/2005.

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |

Trust: disciplina fiscale

Per quanto riguarda la disciplina fiscale, l'art. 1, comma 74 della Legge 296/2006[1] ha modificato l'art. 73 TUIR, inserendo il trust tra gli enti commerciali e non commerciali che scontano l'Ires, di fatto personificando lo strumento.

In particolare:

- l'art. 73, comma 1, lett. b), TUIR, individua il trust “commerciale”;

- la successiva lett. c) il trust “non commerciale”;

- la lett. d) identifica poi il trust “non residente”.

Con la novella introdotta nella Finanziaria 2007 il trust diviene soggetto tassato per quei redditi che restano in capo allo stesso strumento, senza alcuna attribuzione ai beneficiari.

Le imposte dirette assoggettano a tassazione i flussi di ricchezza che produce il fondo gestito dal trustee del trust e, quindi, i redditi da esso prodotti.

Se i frutti del fondo sono accumulati alla dotazione iniziale, gli stessi sono, indipendentemente dalla natura commerciale o meno dello strumento, tassati in capo al soggetto trust (dizione di matrice esclusivamente tributaria) con applicazione dell'Ires nell'attuale misura del 24%.

Diversamente, se i redditi prodotti dai beni del fondo sono – solo in parte o totalmente – destinati a beneficiari vitalizi (in relazione alla tipologia di trust), saranno soggetti a trattamento tributario specifico.

In particolare:

- se i frutti del fondo vengono assegnati a beneficiari vitalizi durante la vita del trust (trust trasparenti), questi saranno considerati redditi di capitale e tassati per competenza[2];

- se l'atto istitutivo del trust non prevede l'individuazione di beneficiari di reddito (trust opachi), i frutti saranno tassati dalla sola imposta Ires;

- la successiva (eventuale) assegnazione di reddito nei trust opachi, se stabilita dal disponente con la “lettera dei desideri”, non sconterà alcuna ulteriore tassazione.

È soggetto a tassazione diretta il profitto derivante dal maggior valore scaturente dalla cessione dei beni del fondo, allorquando queste generino plusvalori rispetto a quello originario all'atto della dotazione.

|

Esempio Cessione di un immobile valutato al momento della dotazione in euro 100.000 € L’immobile viene poi venduto a 130.000 €. Il profitto di 30.000 € (quale plusvalenza di cessione) sarà soggetto a tassazione in capo al trustee del trust nella misura dell'attuale 24%. |

Qualora il trust sia di tipo commerciale, questi sarà interessato dalle analoghe imposte a cui sono soggette tutte le altre persone fisiche, giuridiche o enti, che esercitano attività imprenditoriali.

[1] “Legge Finanziaria 2007”.

[2] ex art. 44, comma 1, lett. g-sexies del Tuir.

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |

Trust: indicazione nella dichiarazione dei redditi

In caso di Trust opaco, nella dichiarazione dei redditi bisogna compilare i vari quadri dove indicare i redditi conseguiti, ed infine il quadro RN con il reddito complessivo,

I Trust “trasparenti”, invece, in luogo del quadro RN compilano il quadro PN.

Per i Trust “misti”:

- la parte di reddito non attribuita ai beneficiari soggetta a Ires deve essere indicata nel quadro RN;

- la parte di reddito e degli altri importi attribuiti ai beneficiari deve essere indicata nel quadro PN.

Quest’ultimo quadro si compone delle seguenti sezioni:

|

Sezione I |

Reddito o perdita da imputare |

|

Sezione II |

Importi da attribuire ai beneficiari |

|

Sezione III |

Utilizzo eccedenza IRES della precedente dichiarazione |

|

Sezione IV |

Crediti d’imposta concessi al Trust e trasferiti ai beneficiari |

|

Sezione V |

Redditi prodotti all’estero e/o utili conseguiti e plusvalenze realizzate derivanti da partecipazioni in controllate estere e relative imposte |

|

Sezione VI |

Eccedenze d’imposta di cui all’art. 165, comma 6, del TUIR |

|

Sezione VII |

Reddito o perdita imputato ai beneficiari |

|

Sezione VIII |

Redditi derivanti da imprese estere partecipate |

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |

Sezione I – reddito o perdita da imputare

Nella sezione I – Reddito o perdita da imputare è determinato ai sensi dell'articolo 83 del TUIR il reddito conseguito dal Trust, senza liquidazione dell’imposta.

Il reddito del Trust è imputato ai beneficiari nel periodo d’imposta in corso alla data di chiusura del periodo di gestione del Trust, in proporzione alla quota di partecipazione individuata nell’atto di costituzione del Trust o in altri documenti successivi – ovvero, in mancanza, in parti uguali.

Le eventuali perdite fiscali attribuite ai beneficiari possono essere utilizzate dai beneficiari che partecipano al trust in regime d’impresa.

Si precisa che in caso di “Trust misto” solo la parte del reddito complessivo e degli altri importi che sono attribuiti ai beneficiari vanno indicati nel presente quadro: la parte che resta nella disponibilità del Trust va invece riportata nel quadro RN.

|

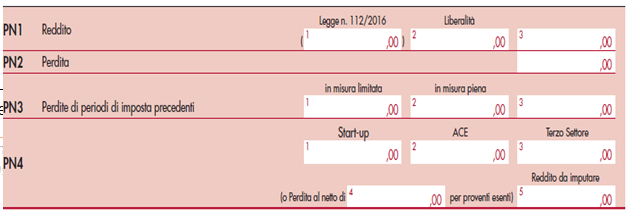

Sezione I – reddito o perdita da imputare |

|

|

Rigo PN1 |

In colonna 2, va indicato l’importo delle liberalità in denaro o in natura erogate in favore dei soggetti indicati dall’art. 14, comma 1 del D.L. 35/2005, ossia di:

qualora non sia stata esercitata la facoltà applicare la norma in tema di oneri di utilità sociale (art. 100 del Tuir)[3], nonché l’importo delle erogazioni liberali, delle donazioni e di altri atti a titolo gratuito effettuati nei confronti di trust ovvero dei fondi speciali di cui al comma 3 dell’art. 1 della Legge 112/2016; quest’ultimo importo va indicato anche in colonna 1 |

|

In colonna 3, va indicato il reddito di cui al rigo RF63 o, in caso di Trust misto, il reddito di cui al rigo RF66 colonna 1, al netto dell’importo indicato in colonna 2 del presente rigo |

|

|

Rigo PN2 |

va indicata, non preceduta dal segno meno, la perdita, di rigo RF63, o in caso di Trust misto, la perdita indicata al rigo RF66, colonna 1 |

|

Rigo PN3 |

colonna 1, l’ammontare delle perdite di periodi di imposta precedenti computabili in diminuzione del reddito in misura limitata[4] |

|

colonna 2, l’ammontare delle perdite di periodi di imposta precedenti computabili in diminuzione del reddito in misura piena[5] |

|

|

colonna 3, l’ammontare delle perdite di periodi d’imposta precedenti (pari alla somma della colonna 1 e della colonna 2), che non può eccedere l’importo di cui al rigo PN1, colonna 2 |

|

|

Rigo PN4 |

colonna 1, l’ammontare pari alla somma di rigo RS164 e RS165, fino a concorrenza della differenza tra l’importo di rigo PN1, colonna 2, e quello di rigo PN3, colonna 3 |

|

colonna 2, l’ammontare indicato nel rigo RS113, colonna 12, fino a concorrenza della differenza tra l’importo di rigo PN1, colonna 2, e la somma di rigo PN3, colonna 3, e rigo PN4, colonna 1 |

|

|

colonna 3, l’ammontare deducibile di cui al rigo RS290, colonna 1, nel limite del reddito complessivo dichiarato diminuito di tutte le altre deduzioni |

|

|

colonna 5, il reddito imponibile da imputare ai beneficiari risultante dalla seguente operazione: PN1, colonna 2 – PN3, colonna 3 – PN4, colonna 1 – PN4, colonna 2 – PN4, colonna 3 |

|

[1] di cui al D.Lgs 42/2004.

[2] individuate con decreto del Presidente del Consiglio dei ministri, adottato su proposta del Ministro dell'economia e delle finanze e del Ministro dell'istruzione, dell'università e della ricerca.

[3] come previsto dal comma 3 del suddetto articolo 14.

[4] art. 84, comma 1 del TUIR.

[5] art. 84, comma 2 del TUIR.

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |

Sezione IV – Crediti d’imposta concessi al Trust e trasferiti ai beneficiari

Nella Sezione IV – Crediti d’imposta concessi al Trust e trasferiti ai beneficiari vanno indicati i crediti d’imposta derivanti da agevolazioni concesse al Trust indicati nel quadro RU che lo stesso attribuisce ai beneficiari.

|

Sezione IV – Crediti d’imposta concessi al Trust e trasferiti ai beneficiari |

|

|

righi da PN15 a PN18 |

colonna 1, il codice credito così come desunto dalla tabella allegata alle istruzioni del quadro RU |

|

colonna 2, l’anno di insorgenza del diritto al credito |

|

|

colonna 3, l’ammontare del credito attribuito ai beneficiari |

|

| Potrebbe interessare il libro cartaceo Fiscalità e adempimenti del trust 2022 – Libro carta Questo articolo è un estratto della Circolare del Giorno 163 Il trust nel modello Redditi 2022 disponibile anche nell'Abbonamento alla Circolare del Giorno di Fiscoetasse |